Comment marche le call en bourse ?

Avez-vous entendu parler des options d’échange ? Sinon, ce n’est pas surprenant car les médias et les sites financiers sont très concentrés sur le marché boursier. En ce sens, il est mieux connu pour les individus qui veulent poser leur pied sur la bourse. Cependant,investir avec des options peut vous aider à créer, gérer et protéger votre portefeuille d’actions. Ce qui est génial, c’est que vous pouvez gagner régulièrement des revenus si vous avez un capital important.

Avant de prendre des mesures, il serait sage de connaître les fondements de ce marché. Pourquoi je te parle de ça aujourd’hui ?

A voir aussi : L’amortisseur électricité : une aide clé pour réduire sa facture d’énergie en 2024

Pour être honnête, j’ai fait une formation avec Gaël Deball de Zen Option pour générer des revenus. Cela correspondait à mes attentes, sauf qu’il avait besoin d’un capital d’amorçage substantiel pour l’utiliser régulièrement. Dans mon courtier Binck.fr (maintenant Saxo Bank) j’ai mis capital initial à 10 000€ avec le défi de jongler avec mes portefeuilles mondiaux et à haut rendement.

Cela fait partie de mon développement en tant qu’investisseur à long terme. Si je peux devenir riche un peu plus vite, pourquoi ne pas en profiter intelligemment. La vraie raison qui m’a fait emprunter cette voie est que les options sont un excellent moyen d’investir potentiellement dans des actions de manière intelligente .

A découvrir également : Comment passer un ordre de bourse CIC ?

Plan de l'article

Qu’ est-ce qu’une option ?

Il existe deux façons d’afficher cette option.

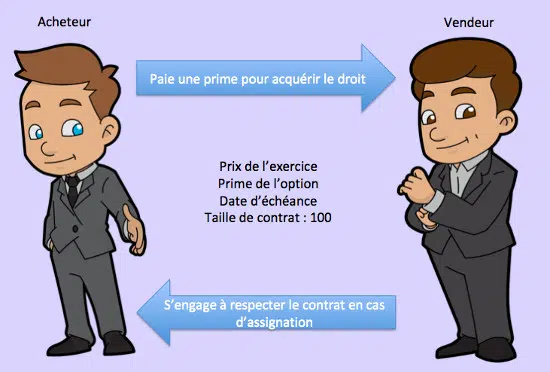

Si vous êtes dans le camp d’un acheteur, l’option est un contrat qui vous donne le droit d’acheter ou de vendre l’actif sous-jacent (actions, indice, monnaie de couple, obligations, ETF, matières premières…) à un prix fixé à l’avance et à la date d’échéance. L’acheteur de l’option paie au vendeur une prime pour l’obtention de ce droit.

Si vous êtes dans le camp du vendeur, l’option est un contrat qui vous permet de recevoir un bonus, mais vous engage à racheter ou à vendre l’instrument sous-jacent pour un prix prédéterminé en cas de cession à la date d’échéance.

Base #1 : Vous apprendrez souvent sur la notion d’appel et de mise

Le concept Call/Put est en quelque sorte équivalent à Long/Short. Mais j’admets que le vocabulaire financier est parfois déroutant si vous êtes dans un investissement.

Appeler est une augmentation. Put est une goutte. Jusqu’à présent, tout va bien. Vous verrez comment vous investissez des options ne se limite pas à acheter/vendre un appel ou acheter/vendre un donné.

Maintenant, Corson un peu de trucs.

Base #2 : Définir l’option Appel et Put

Quand vous allez investir dans des options, il est important de connaître les paramètres de l’option.

Vous trouverez le billet sous-jacent.

Prenez l’action Coca Cola par exemple : KO P 21 sept. 2018 42,00$

- KO est un code mnémotique ou un identificateur d’action Coca-Cola abrégé.

- Lettre C pour Call ou P pour Put.

- La date d’échéance correspondant au troisième vendredi de chaque mois.

- Prix d’exercice ou grève

Ensuite, vous trouverez un menu, une requête ou une offre/demande. L’offre rendra le vendeur d’option plus intéressé. Demandez à l’acheteur l’option.

Volume. Intérêt ouvert correspondantau nombre de postes ouverts en cours . Plus ça va mieux. Pourquoi ? Parce que cette option a une meilleure liquidité.

Enfin, la volatilité implicite par laquelle Je t’expliquerai un peu plus tard. Elle a un effet significatif sur la prime d’option.

Soyez attentif, car la prime est un noyau lourd à investir avec des options .

Pour acheter ou vendre une option, vous payez ou recevez une prime. À l’intérieur de cette prime, vous avez une valeur réelle et une valeur temporelle.

Option Premium = Valeur intérieure (Vi) Valeur temporelle (Vt)

valeur intrinsèque est la différence entre le prix d’un actif et la grève. À tout le moins, il est égal à 0, qu’il s’agisse d’une option libre ou de mise.

- Lorsque vous appelez Vi > 0 si le prix de l’actif est supérieur à la grève.

- Sur les ventes, Vi > 0 si le prix de l’actif est inférieur à la grève.

La valeur temporelle est la différence entre la prime d’option et la valeur intrinsèque.

Cela dépend de la position de grève par rapport au prix de l’actif. Plus la grève est proche du prix de l’actif, plus la prime est élevée. Ce sera plus si l’option est dans la devise.

Cela dépend de la volatilité implicite. Il s’agit d’un indicateur qui mesure les variations futures des actifs en fonction de la volatilité historique et du potentiel d’un scénario futur sur les marchés financiers.

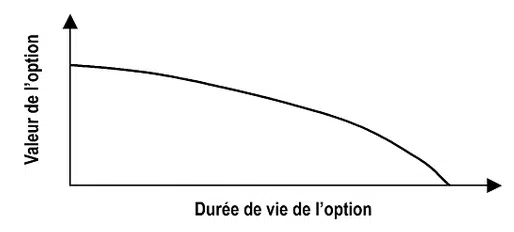

Cela dépend du temps restant jusqu’à la maturité. Plus cette option est proche de la date d’échéance, plus la valeur temporelle diminue rapidement, comme vous l’avez remarqué dans ce graphique.

Source Mataf

Étui pratique avec action Coca-Cola

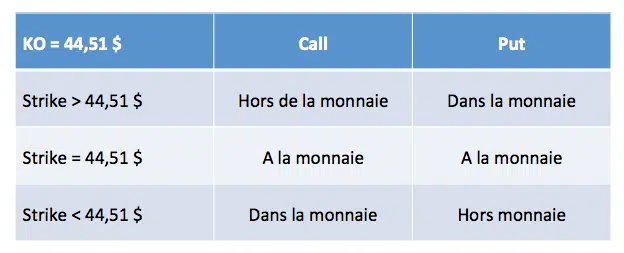

Pour se familiariser avec les options, vous devez faire un peu de gymnastique avec des concepts de l’argent, de la monnaie et monnaie. Toujours avec l’exemple de Coca-Cola.

Le 13 avril 2018, Coca-Cola est coté à 44,51$.

La position d’exercice par rapport au cours de l’action vous indiquera si l’option est en dehors de la devise, de la devise et de la devise.

**

Restons simplement en investissant avec des options

Comme vous pouvez le voir, je me suis assuré de ne pas vous confondre avec les conditions techniques. Le but de ce premier tutoriel est pour vous de connaître essentiellement l’univers des possibilités. Certes, ce sont des dérivés, mais les règles du jeu connues au préalable.

Il m’a fallu beaucoup de temps pour comprendre leur utilité. Grâce à la confiance, un investissement avec des options peut légalement contourner certains obstacles. Nous verrons dans le prochain comment faire que vous avez plus de cartes en main.